Эффективно:

- Учитывает особенности конкретной организации

- Предупреждает о рисках, ограничениях и последствиях выбора способов учёта

- Автоматически формирует приложения к учётной политике

- Представляет текст в полном соответствии с действующим законодательством

Удобно:

- Ссылки на нормативные акты, письма Минфина и ФНС России

- Ссылки на Путеводители КонсультантПлюс с разъяснениями и рекомендациями

- Удобное оглавление для выбора условий, которые подходят вашей организации

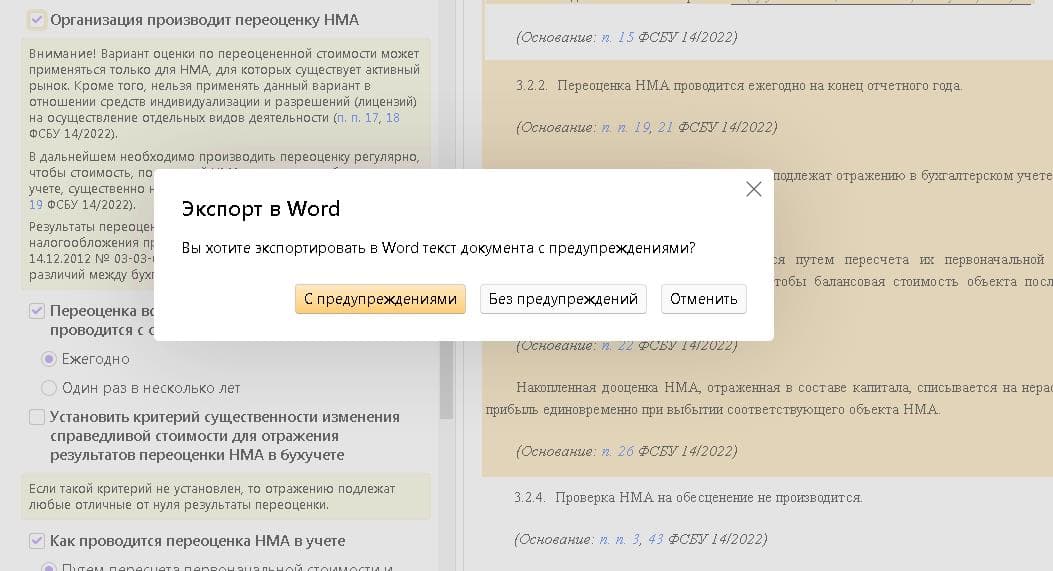

- Экспорт в Word

Как происходит обновление информации

в «Конструкторе учётной политики»

- Ежегодно — в конце каждого календарного года готовится новая учётная политика на следующий год

- По мере внесения изменений — они учитываются в учётной политике на текущий год. При этом, если зайти в ранее сохраненную в Конструкторе учётную политику, то появится предупреждение об изменении и предложение внести эти изменения

Изменения на 2024 год уже в «Конструкторе учётной политики»!

В «Конструкторе учётной политики» учтены все требования новых ФСБУ:

- ФСБУ 14/2022 "Нематериальные активы" (обязательно применяется с 2024 года)

- изменения, внесенные в ФСБУ 26/2020 "Капитальные вложения" в отношении капитальных затрат на НМА (обязательно применяются с 2024 года)

- ФСБУ 28/2023 "Инвентаризация" (в 2024 году можно применять по желанию, обязательным новый Стандарт станет с 1 апреля 2025 года).

В связи с обязательным переходом на ФСБУ 14/2022 организации, имеющие право на упрощенные способы ведения учета могут предусмотреть положение, по которому все затраты на приобретение, создание НМА включаются в текущие расходы в периоде их возникновения.

Если у организации нет права на упрощенные способы учета, то потребуется, в частности:

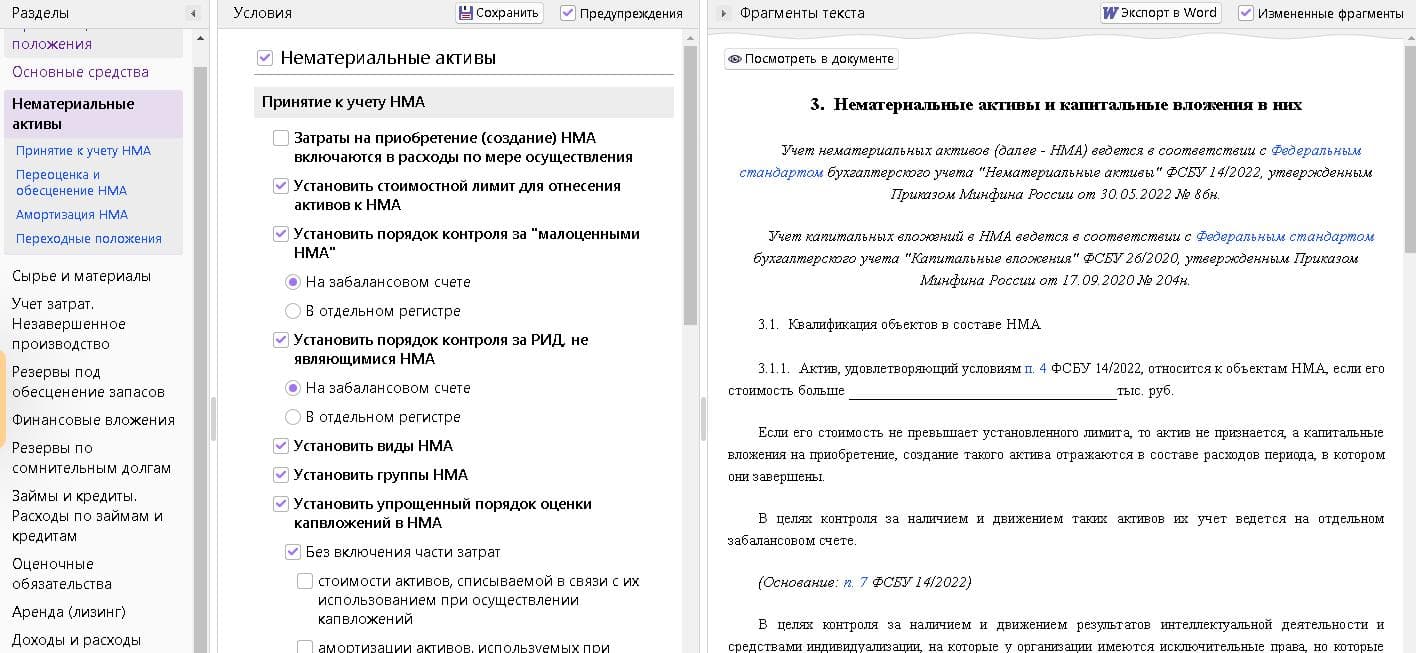

- определить виды и группы своих НМА;

- выбрать момент начала начисления амортизации. Если вы решили начислять амортизацию с 1-го числа месяца, следующего за месяцем признания НМА в бухучете, необходимо закрепить это в учетной политике;

- выбрать способ начисления амортизации для каждой группы НМА;

- описать формулу расчета амортизации, если применяется способ уменьшаемого остатка;

- установить лимит стоимости для "малоценных НМА", если вы хотите использовать данное право. Это позволит вам сократить количество объектов НМА и избавиться от несущественных НМА в учете. Так вы учтете требование рациональности, поскольку в ФСБУ 14/2022 признаки НМА очень широкие и им могут соответствовать многие активы, которые ранее можно было учитывать на счете 97 "Расходы будущих периодов". В любом случае придется организовать контроль как за "малоценными НМА", так и за результатами интеллектуальной деятельности (средствами индивидуализации), не отвечающими признакам НМА (например, по сроку полезного использования);

- описать порядок контроля за указанными объектами;

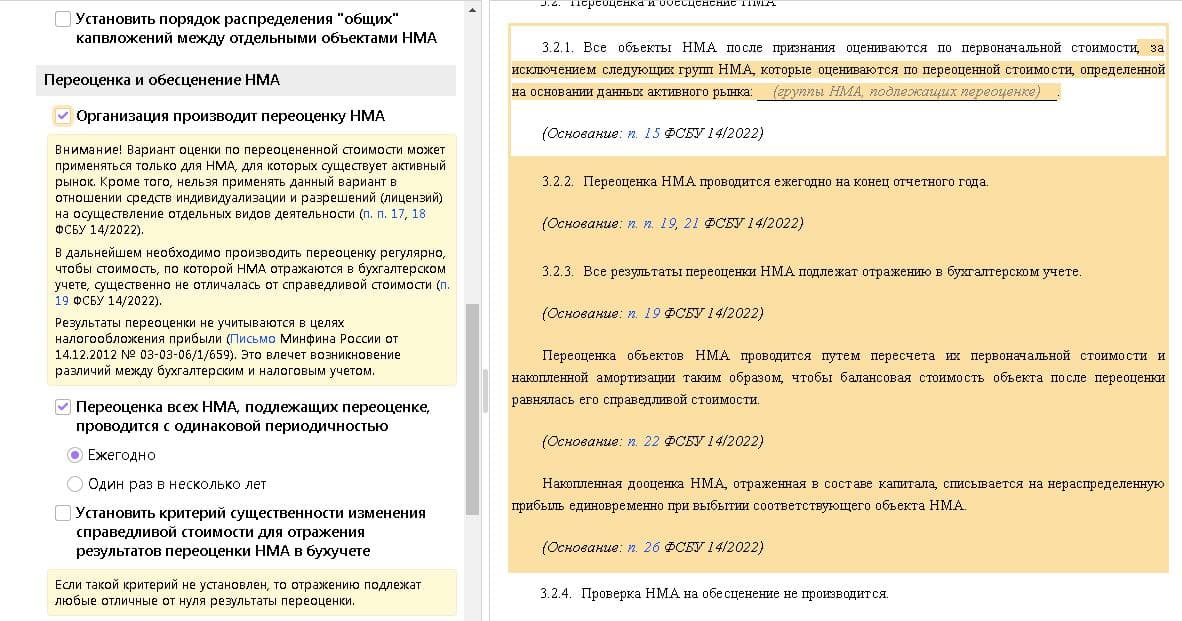

- определить порядок переоценки НМА;

- установить порядок оценки капвложений в НМА;

- установить порядок перехода на применение нового ФСБУ;

- исключить из учетной политики положения об учете НИОКР, основанные на ПБУ 17/02.

Если организация приняла решение досрочно применять ФСБУ 28/2023 "Инвентаризация", самое главное - это фиксация такого решения. Необходимо добавить в учетную политику соответствующую формулировку, а также определить, с какой даты применяется новый порядок.

Кроме того, нужно внести в учетную политику технические исправления: исключить ссылки на Методические указания по инвентаризации имущества и финансовых обязательств, утвержденные Приказом Минфина России от 13.06.1995 N 49, и на Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденное Приказом Минфина России от 29.07.1998 N 34н, и заменить их ссылками на ФСБУ 28/2023.

Все эти действия позволит провести Конструктор учетной политики - раздел Учетная политика для целей бухгалтерского учета (2024 год)!

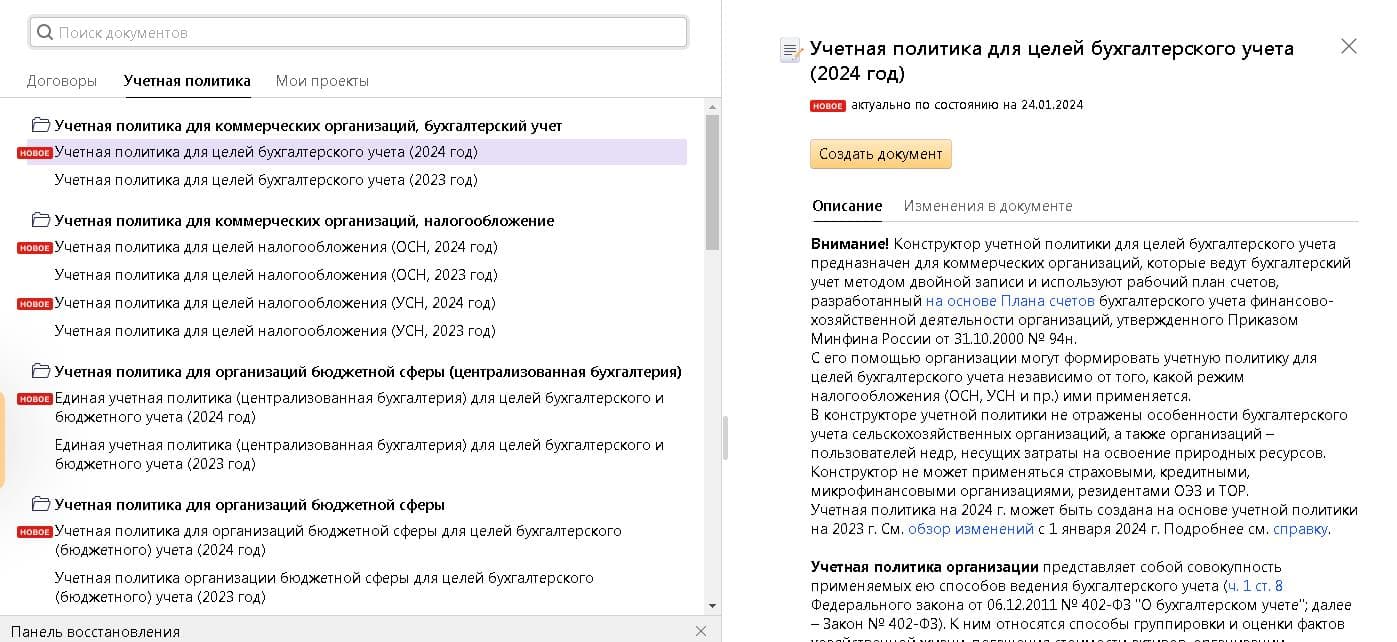

Конструктор учётной политики поможет вам составить, проверить и скорректировать учётную политику компании с учётом последних изменений законодательства и предупредит о возможных рисках.

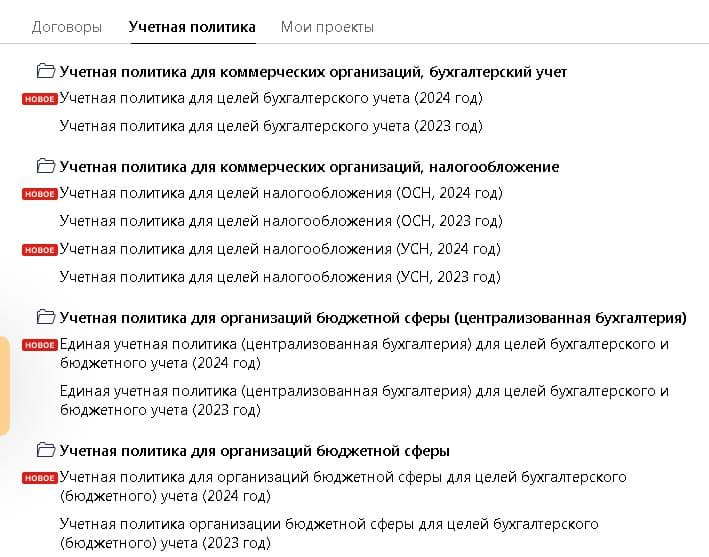

Создайте вашу учётную политику. 4 простых шага

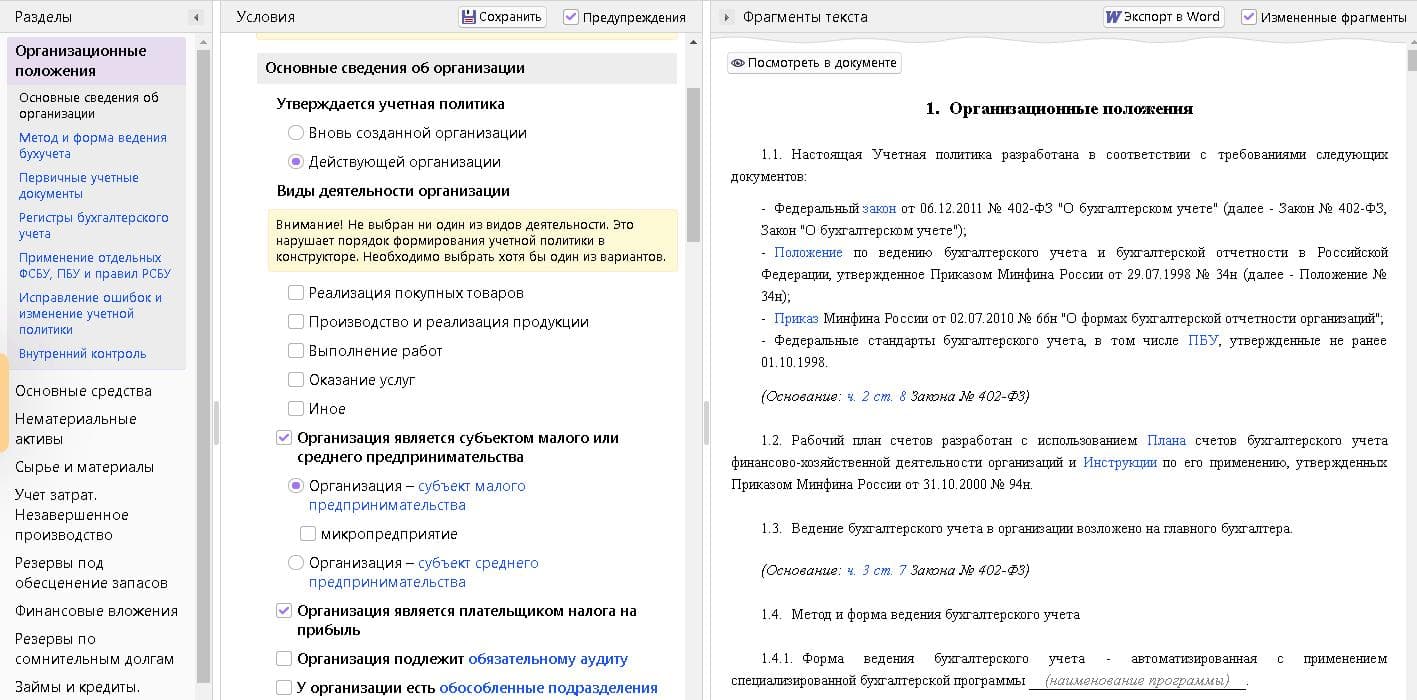

1) Выберите тип вашей учётной политики и нажмите кнопку «Создать документ»

2) Выберите и отметьте те условия, которые подходят вашей организации

3) Система покажет вам все особенности выбранных способов учёта — изучите их!

При выборе условий система предупредит о нюансах применения выбранных элементов учётной политики, о возможностях сближения бухгалтерского и налогового учёта.

Предупреждения содержат ссылки на законодательсво, письма Минфина России, ФНС России и Путеводители КонсультантПлюс

4) Сохраните вашу учётную политику в системе или в MS Word

В учетной политике для целей налогообложения на 2024 год нужно внести корректировки в регистр по НДФЛ в связи с двумя важными изменениями:

- 31 декабря 2023 года заканчивается переходный период, и с 2024 года применяемая ставка НДФЛ (13% или 15%) определяется по сумме налоговых баз, а не по каждой налоговой базе отдельно (ст. 2 Федерального закона от 19.12.2022 N 523-ФЗ);

- с 1 января 2024 года меняются порядок уплаты НДФЛ и правила представления соответствующих уведомлений.

Создать в Конструкторе Учетную политику для целей налогообложения на 2024 год можно по тому же алгоритму, что и для целей бухгалтерского учета.

Обновить учетную политику для целей бухгалтерского и налогового учета на 2024 год также помогут консультационные материалы в СПС КонсультантПлюс:

- Путеводитель. Какие изменения внести в учетную политику на 2024 г. (КонсультантПлюс, 2024),

- Готовое решение: Как организации перейти на учет НМА по ФСБУ 14/2022 и ФСБУ 26/2020 (КонсультантПлюс, 2024),

- Готовое решение: Как сформировать раздел "Нематериальные активы" учетной политики для целей бухгалтерского учета при применении ФСБУ 14/2022 (КонсультантПлюс, 2024).